Проверки ФНС и трудовые отношения: самозанятые и бизнес

Каждый год налоговая служба работает над улучшением методов борьбы с неправомерными схемами, связанными с самозанятостью. В этой статье мы расскажем о признаках, по которым работодатель может оказаться под подозрением.

Подмена трудовых отношений с самозанятыми

С момента введения налога на профессиональный доход в 2019 году ФНС начала отслеживать случаи, когда компании стараются уклониться от налогов, оформляя договоры без трудовых отношений. Это приводит к «подмене» — когда сотрудник выполняет обязанности штатного работника, но оформлен как самозанятый, что лишает его социальных гарантий.

Как ФНС выявляет нарушения

С 2021 года действует система «МАРМ», которая в режиме реального времени анализирует отношения компаний с самозанятыми и присваивает им риск-балл. Высокий балл повышает вероятность проверки. Следует помнить, что отсутствие чеков у самозанятого кроме как от вашей компании, также считается тревожным сигналом.

Как избежать подозрений ФНС

Чтобы снизить риск проверок, работодателям следует соблюдать некоторые рекомендации. Важно четко разграничивать трудовые и гражданско-правовые отношения. Если самозанятый выполняет функции, характерные для работника (регулярность, подчинение внутреннему распорядку), имеет смысл оформить его как сотрудника с соответствующими гарантиями.

Документальное оформление

При взаимодействии с самозанятыми крайне важно правильно оформлять документы. Договоры с исполнителями должны быть прозрачными и логичными. Например, важно фиксировать конкретные результаты работы, а не процесс. Если у компании нет четкого описания услуг, это может вызвать подозрения.

Обратная сторона самозанятости

Кроме того, самозанятые сталкиваются с рисками, такими как отсутствие оплаченных больничных и отпусков. Работодателям стоит об этом помнить, подбирая модели сотрудничества, позволяющие не только минимизировать налоговые нагрузки, но и учитывать welfare-составляющую для наемных работников. Сохранение социальной ответственности поможет избежать конфликтов и судебных разбирательств с налоговыми органами.

Обеспечение прозрачности в финансовых потоках также является ключевым аспектом в снижении риска проверок со стороны ФНС. Работодатели должны тщательно вести учет всех выплат, оформлять соответствующие акты выполненных работ, а также обеспечивать соответствие между суммами по договору и фактически выполненными услугами. Платежи необходимо осуществлять безналичным способом, что поможет создать документальное подтверждение и избежать ситуаций, которые можно трактовать как уклонение от налогов.

Помимо этого, стоит обратить внимание на формирование кадровой документации. Наличие четкой кадровой политики и правильного оформления служебных записок, приказов и трудовых договоров значительно снизит вероятность возникновения недоразумений с налоговыми органами. Это включает в себя соблюдение всех необходимых процедур, таких как уведомление о начале сотрудничества с самозанятыми.

Наконец, работодатель должен периодически проводить анализ своей деятельности на предмет соблюдения налогового законодательства. Это позволит вовремя выявить возможные риски и внести необходимые корректировки в свою практику. Работа через сервис Моя платформа поможет обеспечить соответствие последним изменениям в законодательстве, минимизируя вероятность претензий со стороны ФНС.

Итак, на что важно обращать внимание при сотрудничестве с самозанятыми:

1. Отсутствие у самозанятого другого источника дохода, кроме вашей компании

2. Выплаты не должны быть одинаковыми суммами и два раза в месяц, как обычная зарплата

3. Под подозрение автоматически попадают компании, которые сотрудничают с одним исполнителем на протяжении 3-х месяцев подряд и более

4. Самозанятый бывший сотрудник вашей компании – запрещено сотрудничать с бывшими сотрудниками в статусе самозанятого в течение 2-х лет с момента увольнения

5. ФНС видит групповые переходы сотрудников на самозанятость

6. Важно заключать договоры с самозанятыми, в которых не используются термины и понятия трудовых отношений

7. Важно прописывать детализацию услуг в закрывающих документах

8. Нельзя устанавливать графики оказания услуг исполнителями и заставлять самозанятых подчиняться режиму вашего предприятия

9. Необходимо отслеживать годовой лимит НПД 2,4 млн рублей в год

Последствия нарушений

При выявлении нарушений, ФНС имеет право переквалифицировать договор, что может вызвать серьезные штрафы для работодателя. Для индивидуальных предпринимателей размер штрафов может достигать 40 тысяч рублей, для юридических лиц — до 200 тысяч. Также возможны пени и уголовная ответственность за крупные суммы недоимки по налогам.

Смотрите также

-

Оплата самозанятому на карту третьего лица

Когда речь заходит об оплате работы самозанятого на карту третьего лица, возникает ряд вопросов: - Имеет ли право организация совершить такой перевод? Давайте с этим разберемся.

2022-12-19 05:20:04

читать

Оплата самозанятому на карту третьего лица

Когда речь заходит об оплате работы самозанятого на карту третьего лица, возникает ряд вопросов: - Имеет ли право организация совершить такой перевод? Давайте с этим разберемся.

2022-12-19 05:20:04

читать

-

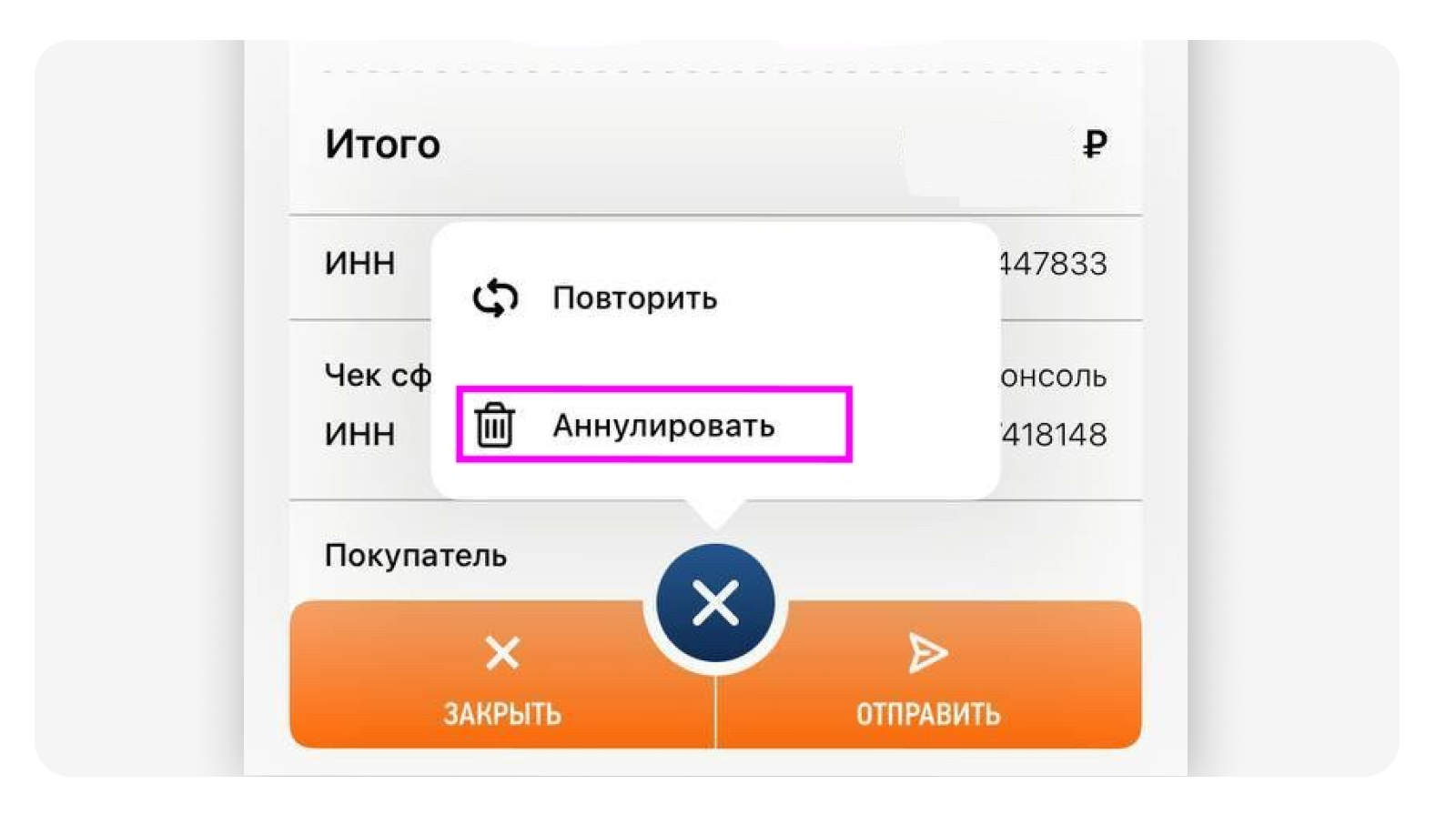

Самозанятый аннулировал чек. Действия заказчика и возможные последствия

ФНС отслеживает все выставленные самозанятым чеки, и их аннулирование несет последствия для обеих сторон.

2024-05-25 00:45:13

читать

Самозанятый аннулировал чек. Действия заказчика и возможные последствия

ФНС отслеживает все выставленные самозанятым чеки, и их аннулирование несет последствия для обеих сторон.

2024-05-25 00:45:13

читать

-

Нужно ли закрывать ИП при переходе на самозанятость?

Это не обязательно. ИП и самозанятость можно совмещать.

2024-06-12 11:32:18

читать

Нужно ли закрывать ИП при переходе на самозанятость?

Это не обязательно. ИП и самозанятость можно совмещать.

2024-06-12 11:32:18

читать

-

В 2024 году актуальным остается #тренд на выявление серых зарплат

Тренд №4 Поиск серых зарплат (в конвертах)

2024-02-08 11:03:40

читать

В 2024 году актуальным остается #тренд на выявление серых зарплат

Тренд №4 Поиск серых зарплат (в конвертах)

2024-02-08 11:03:40

читать

-

Советы по организации документооборота с самозанятым

Чаще всего бухгалтеры сталкиваются с проблемами во время первичного оформления документов с самозанятым. Первым делом подписывается договор оказания услуг. Это необходимо не только для снижения налоговых рисков, но и для защиты интересов заказчика от нарушения обязательств исполнителем (например, срыв сроков). Давайте разбираться, что еще важно сделать.

2022-07-06 11:29:59

читать

Советы по организации документооборота с самозанятым

Чаще всего бухгалтеры сталкиваются с проблемами во время первичного оформления документов с самозанятым. Первым делом подписывается договор оказания услуг. Это необходимо не только для снижения налоговых рисков, но и для защиты интересов заказчика от нарушения обязательств исполнителем (например, срыв сроков). Давайте разбираться, что еще важно сделать.

2022-07-06 11:29:59

читать