Нужно ли закрывать ИП при переходе на самозанятость?

Нужно ли закрывать ИП при переходе на самозанятость?

Это не обязательно. ИП и самозанятость можно совмещать. Есть ряд ограничений, которых нужно придерживаться, чтобы избежать претензий налоговой.

Правил не много:

- не совмещать налог на профессиональный доход с другими налоговыми режимами

- не продавать продукцию не собственного производства

- не иметь в штате наемных сотрудников

Если их соблюдать, то можно не закрывать ИП и расчетный счет в банке.

Теперь поговорим об этих правилах по порядку. Физическому лицу доступна возможность одновременно быть ИП и самозанятым, но нельзя совмещать налог НПД с УСН, ЕСХН и ЕНВД.

При получении статуса самозанятого необходимо отказаться от режима налогообложения, который был использован при ведении ИП. На это дается срок 30 дней с даты регистрации самозанятым. Иначе регистрацию не засчитают. (ч. 4, ч. 5 ст. 15 Федерального закона от 27.11.2018 № 422-ФЗ).

«Физическое лицо обязано в течение одного месяца со дня постановки на учет в качестве налогоплательщика направить в налоговый орган по месту жительства (по месту ведения предпринимательской деятельности) уведомление о прекращении применения упрощенной системы налогообложения, системы налогообложения для сельскохозяйственных товаропроизводителей (единого сельскохозяйственного налога), системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. В этом случае налогоплательщик считается прекратившим применение упрощенной системы налогообложения, системы налогообложения для сельскохозяйственных товаропроизводителей (единого сельскохозяйственного налога) или подлежит снятию с учета в качестве налогоплательщика единого налога на вмененный доход со дня постановки на учет в качестве налогоплательщика.

В случае направления уведомления, указанного в части 4 настоящей статьи, с нарушением установленного срока или ненаправления такого уведомления постановка данного лица на учет в качестве налогоплательщика аннулируется.»

Для отправки уведомления в налоговую инспекцию, в которой предприниматель стоит на учете необходимо воспользоваться формой уведомления, которая приводится в Приказе ФНС РФ от 02.11.2012 N ММВ-7-3/829@. Отправить форму можно лично в налоговой, по почте или через личный кабинет ИП. Сделайте копию уведомления с отметкой о приеме, чтобы иметь на руках подтверждение направления уведомления.

Если ИП применяет спецрежим по какому-то виду деятельности, который не попадает под налог на профессиональный доход, он должен платить НДФЛ с доходов от этой деятельности. В этом случае самозанятость по всем доходам, включая доходы от личного имущества, прекращается автоматически.

Важно! Если ИП применяет патентную систему налогообложения, то он сможет оформиться в качестве плательщика НПД только после окончания действия патента или после уведомления им налогового органа о прекращении такой деятельности.

Еще один момент, касающийся доходов на режиме НПД. Они не должны превышать 2,4 млн рублей в год. В случае превышения лимита налоговая уведомит вас о прекращении статуса самозанятого.

При переходе на самозанятость важно учитывать особенности режима НПД. Если самозанятый занимается изготовлением продукции, то расходы на ее создание не уменьшают доход, полученный от продажи этой продукции. Доходом считается вся сумма поступлений от реализации, вне зависимости от количества расходов на развитие бизнеса и чистой прибыли. Даже если прибыль всего 30%, налог все равно будет 4 или 6% от выручки. С этого дохода самозанятые и платят налог — в размере 4 % или 6 % от выручки, в зависимости от того, работают они с физическими или юридическими лицами. Таким образом режим НПД отличается от упрощенки «доходы минус расходы».

ИП, который платит налог на профессиональный доход, не обязан платить страховые взносы на пенсионное и медицинское страхование. Но только в течение того периода, когда он стоял на учете как самозанятый. Самозанятому ИП, который не платит страховые взносы, пенсионный стаж не идет. Пенсионные баллы не начисляются.

Еще один важный момент - для осуществления своей деятельности ИП лучше получать оплату за товары и услуги на расчетный счет в банке, тогда как самозанятый имеет право для получения дохода использовать свой личный счет физического лица. При этом онлайн касса самозанятому не нужна.

Итак, если предприниматель, став самозанятым, принимает платежи только от физлиц, расчетный счет для предпринимателей ему не нужен, так же, как и сам статус ИП. В этом случае он может подать в налоговую заявление на закрытие ИП.

Когда нельзя совмещать. Если самозанятый начнет заниматься каким-то бизнесом, который уже не попадет под НПД — например, решит продавать запчасти для автомобилей с уплатой УСН, — от самозанятости придется отказаться совсем. Тогда и другие доходы получать как самозанятый он уже не сможет, например, квартиру на этом режиме сдавать не получится. С этих доходов придется платить уже 13%.

Как только ИП начнет применять любой другой спецрежим по какому-то виду деятельности, самозанятость автоматически прекращается и по остальным доходам. Даже по тем, где предприниматель получает доход от личного имущества как физлицо.

#Мояплатформа #Самозанятые #Подработка

Смотрите также

-

Оплата самозанятому на карту третьего лица

Когда речь заходит об оплате работы самозанятого на карту третьего лица, возникает ряд вопросов: - Имеет ли право организация совершить такой перевод? Давайте с этим разберемся.

2022-12-19 05:20:04

читать

Оплата самозанятому на карту третьего лица

Когда речь заходит об оплате работы самозанятого на карту третьего лица, возникает ряд вопросов: - Имеет ли право организация совершить такой перевод? Давайте с этим разберемся.

2022-12-19 05:20:04

читать

-

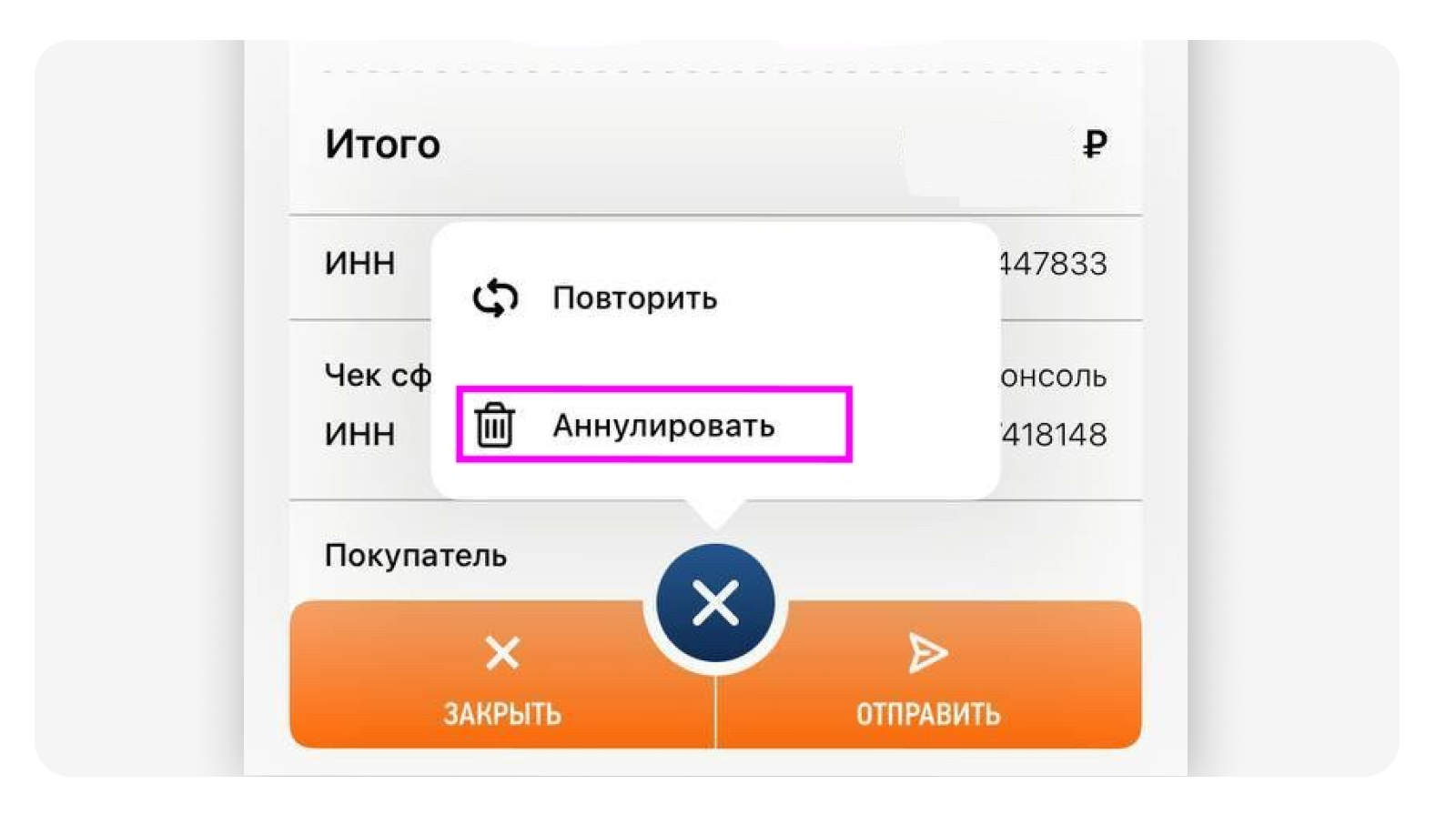

Разъяснение ФНС по аннулированным чекам

Письмо № ПА-4-20/15213@ от 28.10.2021

2024-05-25 00:46:30

читать

Разъяснение ФНС по аннулированным чекам

Письмо № ПА-4-20/15213@ от 28.10.2021

2024-05-25 00:46:30

читать

-

Самозанятый аннулировал чек. Действия заказчика и возможные последствия

ФНС отслеживает все выставленные самозанятым чеки, и их аннулирование несет последствия для обеих сторон.

2024-05-25 00:45:13

читать

Самозанятый аннулировал чек. Действия заказчика и возможные последствия

ФНС отслеживает все выставленные самозанятым чеки, и их аннулирование несет последствия для обеих сторон.

2024-05-25 00:45:13

читать

-

Проверки ФНС и трудовые отношения: самозанятые и бизнес

Каждый год налоговая служба работает над улучшением методов борьбы с неправомерными схемами, связанными с самозанятостью. В этой статье мы расскажем о признаках, по которым работодатель может оказаться под подозрением.

2024-07-27 11:03:03

читать

Проверки ФНС и трудовые отношения: самозанятые и бизнес

Каждый год налоговая служба работает над улучшением методов борьбы с неправомерными схемами, связанными с самозанятостью. В этой статье мы расскажем о признаках, по которым работодатель может оказаться под подозрением.

2024-07-27 11:03:03

читать

-

С 2026 года самозанятые граждане России смогут уплачивать добровольные социальные страховые взносы и получать больничные пособия.

Это нововведение подготовлено Минтрудом и является частью законопроекта, который направлен на расширение социальных гарантий для самозанятых

2024-10-19 11:55:19

читать

С 2026 года самозанятые граждане России смогут уплачивать добровольные социальные страховые взносы и получать больничные пособия.

Это нововведение подготовлено Минтрудом и является частью законопроекта, который направлен на расширение социальных гарантий для самозанятых

2024-10-19 11:55:19

читать